resum skripsi

Teks penuh

Gambar

Garis besar

Dokumen terkait

Menganalisa dan mengetahui pengaruh nilai tukar, tingkat suku bunga, inflasi terhadap indeks harga saham JII periode 2010-2014.. Pengertian dan manfaat

Artinya, investor akan melihat bagaimana kinerja perusahaan tersebut, harga pasar saham dapat memberikan penilaian yang obyektif mengenai nilai investasi pada perusahaan

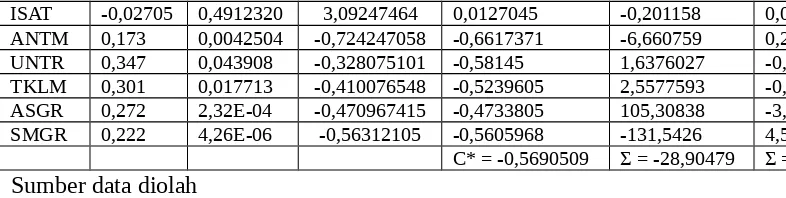

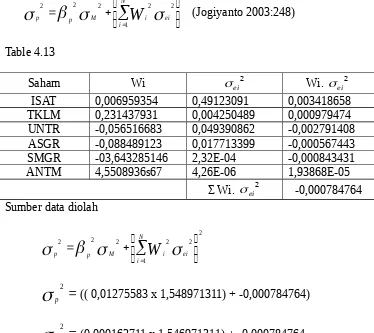

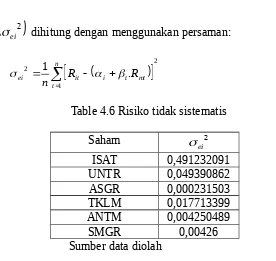

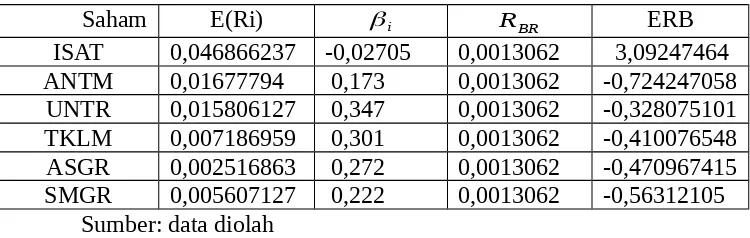

Variabel ekonomi makro yang digunakan dalam penelitian ini sebagai penentu tingkat pengembalian investasi saham, antara lain : tingkat pengembalian pasar (dalam model

Tingkat pengembalian pasar yang digunakan adalah tingkat pengembalian rata-rata dari kesempatan investasi di pasar modal (indeks pasar).Selain CAPM, metode atau teori yang

Sifat investasi dari reksadana saham ini risikonya lebih tinggi dari dua jenis reksadana saham dan reksadana pendapatan tetap, namun menghasilkan tingkat pengembalian yang

Kapitalisasi Pasar, Inflasi, dan Laba Perlembar Saham (EPS) secara simultan berpengaruh signifikan terhadap Nilai Tingkat Pengembalian Saham Pada Sub-Sektor

Nilai Book Value yang tinggi akan menjamin keamanan investasi pada perusahaan, jika harga pasar saham lebih tinggi dari pada nilai Book Value , maka hal ini

Nilai kapitalisasi pasar modal Indonesia masih tertolong untuk tidak turun lebih dalam dengan kinerja positif pasar modal syariah yang mana nilai kapitalisasi saham syariah JII tumbuh